Базовые элементы политики управления ликвидности в

коммерческом банке.

Скворцов Тарас Андреевич,

аспирант Ярославского Государственного Университета

им. П.Г.Демидова,

ведущий экономист Планово-экономического управления

Северного банка Сбербанка России, г. Ярославль.

Развитие российской банковской системы в последние было чрезвычайно динамичным и опережающим рост экономики в целом. В среднем с 2000 по 2006 гг. активы банков увеличивались ежегодно на 36%, достигнув к началу 2007 года отметки в 14,05 трлн.руб.[1] Более того, можно уверенно прогнозировать сохранение данной тенденции в среднесрочной перспективе: в России основной индикатор, характеризующий развитость банковской системы – отношение активов банков к ВВП – находится на сравнительно низком уровне. По итогам 2006 года он составил 52,8%, что существенно ниже уровня 2005 года многих развитых стран: США – 74%, Франция – 281%, Германия – 317%, Англия – 398%[2].

Необходимо отметить, что данный рост бизнеса банков базируется на активной работе с широким кругом корпоративных и частных клиентов, в результате чего динамично увеличивается портфель кредитов реальному сектору экономики – по состоянию на 1 января 2007 года он составлял 5,8 трлн.руб. Всего за несколько лет и практически с нуля сформировался рынок кредитов физическим лицам, превысивший отметку в 2 трлн.руб. Сложилась устойчивая тенденция к удлинению сроков кредитования: банки предоставляют корпоративным клиентам инвестиционные кредиты на срок 5-7 лет, развивается частное ипотечное и жилищное кредитование на период до 30 лет. При этом ресурсы банков, представленные преимущественно вкладами населения и средствами юридических лиц (в совокупности на данные источники приходится 56,0% в пассивах банковской системы), как правило, достаточно короткие. Так, только 1,1% от всего объема вкладов привлечено банками на срок свыше 3 лет.

В результате происходит постоянная трансформация срочности активной и пассивной базы российских банков. В этих условиях для банков актуален вопрос наличия политики управления ликвидностью, устанавливающей порядок анализа, прогноза и регулирования ликвидности.

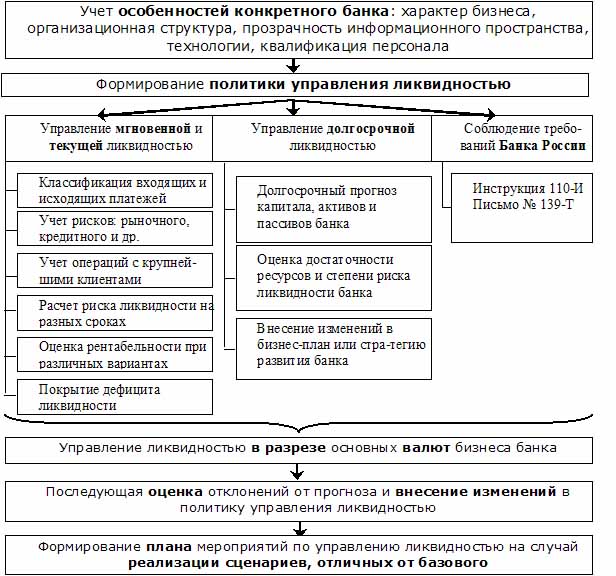

Политика управления ликвидностью коммерческого банка является комплексным понятием, которое включает в себя набор взаимосвязанных инструментов, обеспечивающих эффективное решение поставленной задачи. Необходимо выделить базовые элементы политики управления ликвидностью. Рассмотрим отдельные из них, которые оказывают существенное влияние на эту

Управление ликвидностью является одним из важнейших задач любого банка. При этом в условиях большого числа кредитных организаций и достаточно серьезной их сегментации по виду бизнеса, размерам, составу клиентской базы и другим критериям выработать единую и безальтернативную для всех участников финансового рынка систему регулирования ликвидности практически невозможно.

От характера бизнеса банка зависят многие факторы ликвидности, например, стабильность пассивной базы. Универсальные банки, привлекающие основную долю средств для осуществления активных операций от населения и корпоративных клиентов, в наибольшей степени подвержены риску несбалансированной ликвидности. Меньший риск потерь несут банки, привлекающие большую часть ресурсов на международных рынках капитала (при этом они становятся зависимыми от процентного и валютного риска) или использующие средства своих акционеров.

Лучшие юристы Кирова и области по гражданским делам eliturcentr.ru

Важным моментом при выборе политики управления ликвидностью выступает масштаб банка и его организационная структура. Маленькие и средние банки совершают небольшое количество операций, что позволяет осуществлять более точный прогноз, но, не имея открытого доступа к рынку межбанковского кредитования, они ограничены в инструментах управления ликвидностью. Крупные и крупнейшие банки функционируют в условиях огромного числа операций и контрагентов, что определяет для них необходимость применения статистических методов анализа и прогнозирования ликвидности.

Рис.1.

Базовые элементы политики управления ликвидностью банка.

Отдельной разработки требует практика управления ликвидности в банках, имеющих широкую филиальную сеть. Более того, ряд российских банков имеет многоуровневую иерархию, когда одни филиалы организационно подчиняются другим. В научной литературе практически нет рекомендаций для данных участников по управлению ликвидности, в то же время задача для них усложняется, поскольку требуется обеспечить ликвидность не только банка в целом, но и каждого филиала в отдельности. Здесь в дополнение к общей политике управления ликвидностью необходимо принятие внутренних нормативных документов, с одной стороны, регулирующих права и обязанности головной организации и филиалов, а с другой – обеспечивающих наиболее эффективное управление ликвидностью в целом по банку.

Необходимым элементом качественного управления ликвидностью является информационная прозрачность банковских операций для внутренних пользователей: прежде всего высшего руководства банка и подразделений, отвечающих за управление ресурсами. Это условие налагает ряд требований к учетно-аналитической системе, а также технологиям передачи и обработки информации. Они должны отвечать высоким критериям и обеспечивать оперативный сбор и формирование необходимой информации, а также поддерживать полную работоспособность в условиях динамичного расширения спектра операций и масштабов бизнеса банка.

Важнейшим аспектом управления ликвидностью является квалификация персонала. Применяемые методики управления ликвидностью требуют абсолютного знания бизнеса банка, рыночной ситуации, способности прогнозирования динамики макроэкономического развития и т.п. Не обладая данными качествами, сотрудники банка будут не в состоянии обеспечить управление ликвидностью на высоком качественном уровне, что приведет как минимум к снижению рентабельности бизнеса, а как максимум к неплатежеспособности, потере деловой репутации и банкротству кредитной организации.

Таким образом, с учетом специфики банка формируется политика управления ликвидностью, под которой понимается совокупность метода и всех ее элементов. Мы считаем необходимым включение в состав данной политики ряда определенных принципов, призванных обеспечить банку в условиях высокой динамики бизнеса устойчивую ликвидность и платежеспособность в сочетании с поддержанием рентабельности на собственный капитал. По нашему мнению, соблюдение данных принципов не накладывает ограничений на набор применяемых инструментов, позволяя выработать отвечающую задачам банка практику управления ликвидностью.

В качестве модели управления ликвидностью мы предлагаем применять следующую комбинацию методов. Самым оптимальным из существующих методов динамического анализа ликвидности является прогноз денежных потоков. При этом данный метод не дает комплексного решения исследуемой проблемы, поскольку не отражает всех возможных текущих и будущих обстоятельств функционирования банка. Кроме того, качество данного метода серьезно ухудшается по мере увеличения срока прогноза.

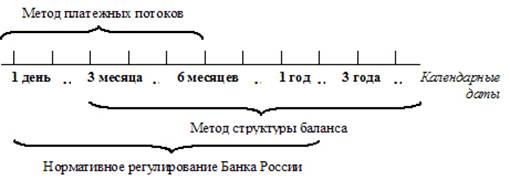

В результате, в рамках управления мгновенной (на 1 день) и среднесрочной ликвидностью (до 3-6 месяцев) наиболее оптимальным автору видится использование метода платежных потоков. Регулирование долгосрочной ликвидности целесообразно осуществлять посредством метода прогнозной структуры баланса. При этом необходимо обеспечить соблюдение требований нормативных документов Банка России.

Рис.2.

Методы управления ликвидностью на разных временных

интервалах.

Важнейшими элементами использования метода платежных потоков являются следующие.

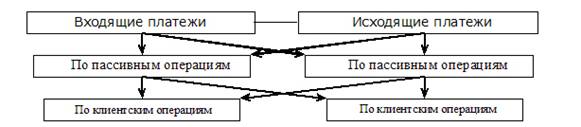

Проведение экономически обоснованной классификации совокупности входящих и исходящих платежей банка в разрезе срочности, подверженности рискам, степени прогнозируемости и возможности управления. По нашему мнению, наиболее эффективно будет применение следующей классификации, на основе которой в дальнейшем принимаются важнейшие решения по управлению ликвидностью.

Рис.3.

Классификация платежей банка.

Учет различных рисков, которым подвержены денежные потоки банка. Рыночный риск должен учитываться при оценке возможных поступлений от продажи высоколиквидных ценных бумаг. Процентный риск состоит в вероятности увеличения предстоящих платежей по обязательствам банка с непостоянной процентной ставкой (например, кредиты, привязанные к ставке LIBOR или учетной ставке ФРС США). Кредитный риск заключается в корректировке предстоящих поступлений (основного долга и различных платежей) по выданным клиентам ссудам. Величина кредитного риска зависит от многих факторов, среди которых общее качество системы оценки рисков банка, финансовое положение заемщика, наличие ликвидного залога и др. Операционный риск наиболее труден в оценке и прогнозировании, он связан с недостатками в текущей деятельности банка, в том числе характеризует возможные потери вследствие ошибок в работе учетно-аналитической системы, персонала банка, претензий контрагентов или налоговых органов и т.п. Нормативный риск связан с последствиями изменений в нормативные документы, увеличивающие обязательства банка (например, увеличение налоговых отчислений, отчислений в фонд обязательных резервов или фонд страхования вкладов), либо изменения в регламент формирования резервов, приводящие к росту отчислений в резервы, снижению финансового результата и, как следствие, капитала банка. Прогнозируемые входящие и исходящие платежи банка следует корректировать (по входящим платежам – в сторону уменьшения, а по исходящим – в сторону увеличения) с учетом оценки данных рисков.

Учет всех операций с крупнейшими клиентами банка как по размещению, так и по привлечению средств. При этом опираться исключительно на статистические методы прогнозирования допустимо только в случае диверсифицированности операций. Особое внимание уделяется срокам истребования средств клиентов в депозитах и на текущих счетах, поскольку в случае их непрогнозируемого изъятия банк может одновременно лишиться весомой доли своих пассивов, что с высокой долей вероятности создаст проблемы с ликвидностью. Важно прогнозировать и потребности в кредитах. Все это требует от специалистов банка постоянного контакта с важнейшими клиентами, детального знания их текущего бизнеса, будущих инвестиционных программ и т.д.

Дальнейшим этапом является составление платежного календаря на различных сроках. Мы предлагаем использовать форму, представленную в таблице.

Таблица

1.

Прогнозная

платежная позиция банка на дату ____

|

Вид платежа |

Величина платежа |

Величина риска |

Вид платежа |

Величина платежа |

Величина риска |

|

Входящий остаток |

Сумма |

|

– |

|

|

|

Платежи клиентов по активным операциям |

|

|

Платежи клиентов по активным операциям |

|

|

|

… |

|

|

… |

|

|

|

Платежи клиентов по пассивным операциям |

|

|

Платежи клиентов по пассивным операциям |

|

|

|

… |

|

|

… |

|

|

|

Платежи банка по активным операциям |

|

|

Платежи банка по активным операциям |

|

|

|

… |

|

|

… |

|

|

|

Платежи банка по пассивным операциям |

|

|

Платежи банка по пассивным операциям |

|

|

|

… |

|

|

… |

|

|

|

Всего платежей |

|

|

|

|

|

|

Ликвидная позиция банка |

|

||||

После составления платежного календаря оценивается избыток/дефицит ликвидности по разным срокам, а также производится анализ рентабельности различных вариантов размещения свободных ресурсов при избытке ликвидности и вариантов покрытия ее дефицита. Далее определяется оптимальное соотношение между первичным и вторичным резервами ликвидности, а также устанавливаются соответствующие лимиты.

На заключительном этапе управления мгновенной и среднесрочной ликвидностью реализуются наиболее эффективные инструменты регулирования.

Управление ликвидностью банка в период от 3 месяцев и до 3 лет целесообразно проводить методом оценки анализа структуры баланса, то есть переходить от динамической к статической ее оценке. Использование метода платежных потоков, суть которого состоит в оценке входящих и исходящих платежей, на длительных сроках приводит к значительному увеличению оборотов и многократному учету повторяющихся операций, что серьезно ухудшает качество прогноза. За счет использования метода структуры баланса и проведения статического анализа баланса банка однотипные операции сальдируются (выдача и погашение кредитов, поступление и списание средств с текущих счетов клиентов и т.д.), что позволяет существенно повысить точность и аналитические качества прогноза.

Первым этапом данной работы выступает прогнозирование на долгосрочной основе динамики основных показателей банка, в том числе капитала, активов, пассивов, доходов и расходов. Поскольку их уровень в значительной степени определяется внешними факторами, необходимо спрогнозировать тенденции в макроэкономике страны или региона, поведение финансовых рынков, оценить перспективы каждого из сегментов банковского рынка, уровень рисков и т.д. На этой основе формируются перспективные задачи банка, разрабатывается бизнес-план.

Здесь же предлагается произвести оценку сбалансированности всех показателей, достаточности ресурсов для проведения активных операций и степени риска долгосрочной ликвидности. Основная цель анализа состоит в выявлении на ранней стадии возможных будущих проблем с ликвидностью, которые могут выражаться в чрезмерной срочной трансформации кредитного потенциала (ситуация, при которой средний срок погашения активов существенно превышает срок востребования пассивов), недостаточном размещении в высоколиквидные инструменты вследствие активного кредитования и т.п.

В случае если риск ликвидности оценивается как высокий, следует произвести корректировку бизнес-плана либо стратегии развития банка с учетом задачи сохранения платежеспособности.

Необходимым элементом управления ликвидностью является соблюдение требований нормативных документов Центрального банка РФ, которые содержатся в Инструкции № 110-И «Об обязательных нормативах банков» и Письме от 27.07.2000 № 139-Т «О рекомендациях по анализу ликвидности кредитных организаций». Поэтому используемые методы ликвидности должны обеспечивать также и выполнение данных индикаторов.

Обязательными элементами политики по управлению ликвидностью автор считает соблюдение следующих условий.

Регулирование ликвидности должно осуществляться в разрезе важнейших валют бизнеса банка, в том числе рубль, доллар США, евро и т.д. Целесообразность такого подхода объясняется тем, что общий мультивалютный расчет может привести к нарушению валютной позиции, а это допустимо только в кризисной по ликвидности ситуации и только при комплексном учете прочих факторов.

Крайне важным является последующая оценка и анализ достоверности прогноза как по мгновенной и среднесрочной, так и по долгосрочной ликвидности. Такой анализ нацеливает на выявление факторов, повлекших отклонение фактической динамики того или иного показателя от прогнозируемой. Если факторы носят постоянный и объективный характер, то необходимо внести изменения в методику прогнозирования и управления ликвидностью, позволяющие отражать их влияние на нее.

Любой финансовый рынок, в том числе банковский сектор, в значительной степени подвержен рискам и кризисам. Поэтому сбалансированная политика банка по управлению ликвидностью предполагает наличие ряда альтернативных сценариев как в отношении кризиса бизнеса самого банка, так и кризиса рынка в целом.

По каждому из сценариев важно спрогнозировать риски и разработать отдельный план мероприятий по кризисному управлению ликвидностью, включающий

Таким образом, совокупность указанных элементов политики управления ликвидностью коммерческого банка, реализованная на практике посредством применения различных методик прогнозирования и анализа, является залогом обеспечения платежеспособности, стабильности и высокой эффективности бизнеса банка.

Литература.

1. Управление деятельностью коммерческого банка (банковский менеджмент) / Под ред. д-ра экон. наук. проф. О.И.Лаврушина. – М.: Юристъ, 2005. – 688 с.

2. Котыхов М.П. Построение ликвидной позиции коммерческого банка // Финансы и кредит. – 2002. – № 23. – С. 23.

3. Шальнов П. Управление ликвидностью: механизм прогноза денежных потоков банка // Банковское дело. – 2005. – № 9. – С. 56.

4. Ткаченко Т.А. Совершенствование подходов у оценке управления ликвидностью кредитных организаций // Деньги и кредит. – 2006. – № 1. – С. 24-31.

5. Хашиева М. Роль привлеченных ресурсов в обеспечении ликвидности банка // Финансы и кредит. – 2005. – № 9. – С. 80-83.

Поступила в редакцию 24

октября 2007 г.

[1] Все количественные данные рассчитаны по данным Банка России: www.cbr.ru.

[2] По данным Ассоциации российских банков (Прогр. «Национальная банковская система России 2010-2020).