Применение

механизмов повышения кредитного качества при секьюритизации

ипотеки.

Клинков Сергей Владимирович,

аспирант

кафедры менеджмента инвестиций и инноваций Российской Экономической Академии

им. Плеханова,

главный

специалист отдела ипотечного кредитования Управления Розничных операций банка

«Возрождение», г. Москва.

научный

руководитель: доктор экономических наук, профессор

Гончаренко Людмила Петровна.

Одной из основных целей стратегии

развития финансового сектора экономики Российской Федерации на 2006 - 2008

годы

является обеспечение ускоренного экономического развития страны путем превращения финансового рынка и банковского

сектора в важнейшие факторы социально-экономического

развития [13]. При этом создание правовых основ формирования новых инструментов

финансового рынка, в частности секьюритизации, является одной из основных задач его развития.

Cекьюритизация активов - это инновационная техника

финансирования, при которой:

-

диверсифицированный пул финансовых активов выделяется (списывается) с баланса

банка или иного предприятия,

-

приобретает юридическую самостоятельность путем передачи специально созданному

юридическому лицу, которое осуществляет его рефинансирование на международном

рынке капиталов или денежном рынке посредством выпуска ценных бумаг.

При

этом речь идет о превращении мало ликвидного, не обращающегося на рынке

имущества в форму финансовых инструментов денежного рынка или рынка капиталов.

В

качестве важнейших элементов определения секьюритизации

активов выделяют следующие три конституирующих признака [16]:

-

выделение определенного имущества посредством его юридического обособления и

отделения от хозяйственных и операционных рисков оригинатора

(Originator);

-

использование активов и иного обеспечения в качестве обеспечения (Collateral) при выпуске ценных бумаг (уступка активов и

предоставление обеспечения в пользу инвесторов);

-

использование порождаемых активами потоков платежей для осуществления

процентных и капитальных выплат по ценным бумагам.

Секьюритизация активов в США и странах Европейского союза является

одним из наиболее распространенных инструментов привлечения финансовыми

организациями средств с рынков капитала. Наибольшую долю секьюритизируемых

активов на этих рынках составляют ипотечные кредиты. В условиях глобализации

мировой экономики применение механизмов секьюритизации

становится все более актуальным и для нашей страны, поскольку имеет ряд

преимуществ.

В

первую очередь, это возможность привлечения сравнительно дешевого долгосрочного

финансирования, совпадающего по срокам с предоставленными ипотечными кредитами.

При секьюритизации происходит снижение нагрузки на

собственный капитал кредитных организаций, позволяющее повысить объемы

ипотечного кредитования за счет передачи пула ипотечных кредитов специально

созданной компании-эмитенту ценных бумаг (SPV – special purpose vehicle). Списание пула активов с баланса банка-оригинатора позволяет существенно улучшить его

финансовые показатели, такие как ROA (рентабельность активов) и ROE (рентабельность собственного капитала).

Кроме того, банк-оригинатор получает доступ к

международным институциональным инвесторам, получая выход на рынок капитала и

диверсифицируя источники долгосрочного финансирования.

Все эти преимущества могут быть с успехом использованы отечественными игроками ипотечного рынка для решения наиболее острой проблемы развития экономической системы жилищного кредитования - привлечения кредитными организациями ресурсов для выдачи долгосрочных кредитов.

Отечественная

система ипотечного кредитования построена по аналогии с американской системой и

представляет собой двухуровневую модель функционирования ипотечного рынка. [17]

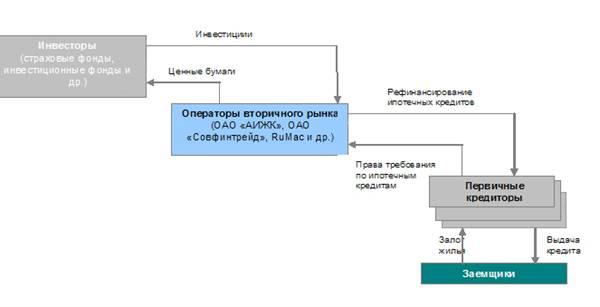

Схема

функционирования такой модели приведена на рис. 1

Рис. 1.

Двухуровневая модель ипотечного рынка.

Такая

модель предполагает создание операторов вторичного рынка ипотеки, рефинансирующих

ипотечные кредиты, для последующего запуска механизмов привлечения долгосрочных

ресурсов с финансовых рынков.

При

наращивании кредитными организациями объемов ипотечного кредитования,

становится актуальной проблема поддержания требуемого уровня ликвидности, и,

следовательно, возникает необходимость рефинансирования долгосрочных кредитов

путем устранения их с баланса. Существует два основных способа решения этой

задачи. Первичные кредиторы выдают заемщикам ипотечные кредиты, права требования по которым впоследствии уступаются оператору

вторичного рынка, который, в свою очередь, накапливает у себя на балансе пул

ипотек в объеме достаточном для выпуска

ипотечных ценных бумаг. Другим способом является самостоятельный выпуск

ипотечных ценных бумаг игроками первичного ипотечного рынка. Следует отметить,

что такой возможностью обладают только крупные игроки, обладающие значительным

размером собственного портфеля ипотечных кредитов. Они могут самостоятельно выпускать

ипотечные ценные бумаги и нести все издержки, связанные с выпуском, обеспечивая

достаточную экономическую эффективность проекта за счет объема эмиссии. Общая

схема секьюритизации приведена на рис. 2.

Рис. 2.

Схема секьюритизации.

Ипотечные

активы продаются банком-оригинатором специально

созданному юридическому лицу, риски банкротства которого ограничены (SPV). Продажа или передача активов

являются «действительной» продажей (true sale), то есть кредиторы первичного

кредитора не имеют прав требования в

отношении этих активов. Таким образом устраняются

риски инвесторов в случае банкротства банка-оригинатора, поскольку переданные на баланс SPV активы не будут включены в

конкурсную массу.

Очевидно,

что ценные бумаги, обеспеченные правами требования по ипотечным кредитам,

выданным в России, могут быть достаточно привлекательными для иностранных

инвесторов из-за размера маржи между ставкой кредитования и средней ставкой

доходности долговых инструментов на иностранных рынках. В настоящее время в

России проведено девять выпусков ипотечных ценных бумаг, оригинаторами

которых стали как первичные кредиторы, так и некредитные

организации - операторы вторичного рынка [15].

Вместе

с тем для иностранного инвестора ипотечная ценная бумага, обеспеченная правами

требования по ипотечным кредитам российских заемщиков – это товар

неопределенного качества, поскольку у них отсутствует полная информация об оригинаторе, качестве обеспечения, представленного оригинатором, вероятности дефолта заемщиков, кредиты которых

включены в пул и т.д. Для повышения доверия инвесторов к ипотечным ценным

бумагам, а, следовательно, снижения цены их размещения за счет корректной

оценки рисков инвестирования, используются кредитные рейтинги от международных

рейтинговых агентств, таких как Moody’s, Standart and Poors и Fitch. В данном случае кредитные рейтинги

авторитетных рейтинговых агентств являются основой для принятия инвестиционных

решений участниками рынка. [5]

Присвоение

кредитных рейтингов – один из доминирующих факторов, оказывающих влияние на

успешность процесса секьюритизации ипотечных ценных

бумаг. Кредитный рейтинг выпуска должен достигать значения не

менее так называемого инвестиционного уровня (то есть иметь рейтинг не ниже BBB по методике «Standart and Poors» или не ниже Baa по методике Moody’s), поскольку ценные бумаги с

рейтингами ниже инвестиционного уровня не являются подходящими вложениями для

крупных институциональных инвесторов, например, таких как инвестиционные фонды.

Следует

отметить, что международные рейтинговые агентства имеют достаточный опыт в

присвоении рейтингов различным организационным структурам в развитых странах.

Получение российскими оригинаторами адекватного имеющимся

рискам кредитного рейтинга от международных рейтинговых агентств может быть затруднено из-за отсутствия полного представления

рейтинговых агентств о макроэкономической ситуации в стране. Дополнительные

затраты агентств на сбор, анализ и интерпретацию необходимой информации зачастую приводят к

тому, что рейтинг конкретной организационной единицы приближается к

установленному для России страновому рейтингу.

Рейтиновые агентства не раз подвергались критике за то, что в

случае благоприятной макроэкономической ситуации рейтинги носят оптимистичный

характер и несколько завышены относительно перспектив развития событий в долгосрочном

периоде. Обратная ситуация возникает в

случае неблагоприятного бизнес-климата - кредитные

рейтинги занижаются, при этом

рейтинговые агентства проявляют консерватизм в отношении пересмотра

установленных рейтингов. Этот факт наглядно иллюстрирует поведение рейтинговых

агентств в ситуации кризиса ликвидности на ипотечном

рынке США. В то время как ценовые колебания на рынке

ипотечных ценных бумаг, обеспеченных высокороискованными

кредитами начались еще в феврале 2007 года, шквал понижений рейтингов со стороны

рейтинговых агентств в июле придал дополнительный импульс разразившемуся

кризису. [15] Несмотря на это,

рейтинговые агентства по-прежнему остаются единственными «информационными

посредниками», обеспечивающими взаимовыгодное взаимодействие эмитентов и инвесторов

на рынке ипотечных ценных бумаг.

В

целом присвоение кредитного рейтинга в сделках по секьюритизации,

как указывает Комитет европейских органов регулирования рынка ценных бумаг (CESR), имеет некоторые особенности [14].

В сделках по секьюритизации рейтинговым агентствам

отведена гораздо более активная роль, и в сотрудничестве с оригинатором

достигается заданный уровень рейтинга исходя из требуемого уровня цены

заимствований с использованием рекомендуемых рейтинговым агентством механизмов

повышения кредитного качества.

Кредитное

качество бумаг, обеспеченных активами, зависит от кредитного качества

юридически обособленного портфеля активов, денежные потоки по которым будут

использованы для выплаты процентов и погашения долга. Тем не менее, рейтинг

ипотечных ценных бумаг также учитывает уровень кредитной поддержки,

обеспеченной применением механизмов повышения кредитного качества (credit enhancement).

Механизмы

повышения кредитного качества могут иметь одну из двух структур: они бывают внутренними

и внешними. [18]

При

рассмотрени внутренних механизмов, следует выделить

финансовое структурирование сделки. Оно

заключается в эмиссии нескольких субординированных

траншей ценных бумаг, обеспечением по которым является одно и то же ипотечное

покрытие. При субординировании устанавливаются

различные правила распределения денежного потока между траншами ценных бумаг с

учетом оценки вероятных убытков для

каждого из классов ценных бумаг. В случае стандартной субординированной

сделки права инвесторов-держателей ипотечных бумаг старших траншей

обеспечены в первую очередь, т.е. направление потока платежей на

погашение основного долга и выплаты процентов младших классов происходит только

после завершения выплат держателям старших классов ценных бумаг. Таким образом,

риск дефолта заемщиков по ипотечным кредитам и задержек ими платежей

перекладывается на младшие транши. Например, при выпуске номиналом 100 млн.

долл. могут быть выделены 2 класса: старший 92 млн. долл. и младший 8 млн.

долл. Это означает, что убытки, вплоть до 8 млн. берут на себя инвесторы в

ценные бумаги младшего транша. Естественно, что больший риск инвестирования в

младшие траншы потребует и большей доходности этой

категории ценных бумаг. В практике

российского рынка, как правило, выделяется три субординированных

класса, причем банк-оригинатор сохраняет за собой

самый младший транш, т.е. принимает на себя первые потери по проданным активам.

Каждый из траншей имеет

свой кредитный рейтинг, причем, исходя из описанного

выше, старшие классы имеют наивысшие рейтинги. Каждое значение рейтинга

соответствует определенному уровню гарантий. Бумаги, обладающие наивысшим

кредитным рейтингом, требуют наивысшей обеспеченности обещанных инвесторам

выплат. Классы ценных бумаг, обладающие более низким рейтингом, соответственно,

отличаются меньшей надежностью, но и большей доходностью. Можно сказать, что

показатель рейтинга характеризует то, какой уровень убытков в секьюритизируемом пуле способен «выдержать» каждый конкретный

класс ценных бумаг. Применение механизма структурирования сделки практически

всегда является обязательным условием рейтинговых агентств для

получения более высокого рейтинга сделки по секьюритизации.

Однако корректное распределение объемов субординированных

траншей затрудняется отсутствием достаточной статистики дефолтов по ипотечным

кредитам, выданным российсикм заемщикам в силу чего

рейтинговые агентства склонны несколько завышать

уровень риска.

Другим этапом присвоения

кредитного рейтинга является анализ ипотечного покрытия, который основывается

на тезисе о том, что любой пул ипотечных кредитов со временем несет потери в

результате дефолтов.[1] Применение механизма привлечения дополнительного

обеспечения относится к категории внутренних механизмов повышения кредитного качесва ценных бумаг. Основной задачей данного этапа

является моделирование наиболее вероятного размера потерь от дефолтов в

ипотечном пуле. В результате определяется необходимый размер средств для покрытия убытков. Для этого принято использовать

два основных коэффициента – WAFF (weighted average foreclosure frequency) и WALS (weighted average loss severety). WAFF отражает

вероятность наступления дефолта по пулу ипотечных кредитов, т.е. долю кредитов,

по которым произведено обращение взыскания в общем объеме пула. WALS отражает средний размер потерь в результате дефолтов с

учетом проведенных процедур обращения взыскания на заложенное имущество.

Произведение этих

коэффициентов помогает определить размер средств на покрытие убытков. Нетрудно

подсчитать, что при средней вероятности дефолта заемщиков в 15% при условии,

что с учетом всех издержек обращения взыскания удастся получить в среднем 66%

от остатка задолженности, то необходимый размер дополнительного обеспечения

составит 15% * (1-66%)=5,1%, т.е. на рубль выпуска ценных бумаг будет

приходиться 1,051 руб. обеспечения. Чем выше желаемый оригинатором

рейтинг ипотечных ценных бумаг, тем более жесткие требования будут выдвигать

рейтинговые агентства к размеру дополнительного обеспечения, исходя из большей

вероятности потерь и их величины. На основе этих коэффициентов рейтинговые

агентства проводят сравнение анализируемого пула с неким усредненным пулом кредитов,

в результате которого определяется требуемый размер избыточного обеспечения.

Параметры усредненного пула

определяются на основе исторических данных и статистики поведения заемщиков в

отношении платежей по ипотечным кредитам. Здесь кроется еще одна немаловажная

проблема при определении рейтингов российских ипотечных ценных бумаг.

Ретроспективный анализ первичного рынка ипотеки может быть проведен лишь в

рамках одного экономического цикла, поскольку возраст российского ипотечного

рынка еще очень мал [11]. По оценкам специалистов для того, чтобы можно было

говорить о презентабельной статистике, экономика должна полностью пройти хотя

бы один экономический цикл, т.е. рынку предстоит пережить, по крайней мере,

одну рецессию. Только тогда будет ясно, как экономическая среда отразиться на

платежах ипотечных заемщиков и насколько возрастет количество обращений взыскания

на заложенное имущество. До ипотечного кризиса в США отечественный рынок переживал

период бурного роста, когда в борьбе за заемщиков многие из банков смягчали

требования при выдаче ипотечных кредитов. Это выражалось, как

в ценовых параметрах конкуренции, когда многие игроки рынка, в т.ч. и

государственное ОАО «АИЖК» пересматривали процентные ставки в сторону снижения,

так и в неценовых параметрах – более лояльный подход к подтверждению

платежеспособности заемщиков, снижение величины первоначального взноса. [15] Однако

категории клиентов, именуемой в США «subprime», т.е. высокорискованных клиентов с точки зрения их платежеспособности

и кредитоспособности, в России так и не суждено было появиться в

значительном масштабе из-за разразившегося кризиса. В результате обвала ипотечного

рынка США многие игроки отечественного рынка пересмотрели правила ипотечного кредитования

в сторону ужесточения требований к заемщику и обеспечению, а некоторые из них

временно приостановили дальнейшую выдачу ипотечных кредитов.

При

присвоении рейтинга учитывается и другие параметры ипотечного покрытия. В первую очередь, это коэффициент LTV

(соотношения суммы кредитов ипотечного пула к стоимости обеспечения этого пула),

который отражает сумму обеспечения, приходящуюся на 1 рубль кредита в пуле. Чем

ниже величина LTV, тем более обеспечен пул ипотечных кредитов. Сейчас

российские банки обладают достаточно качественным портфелем ипотечных кредитов,

что обусловлено общим улучшением экономической ситуации в РФ в течение последних

лет, высокими темпами роста цен на жилье и консервативным подходом банков при

оценке качества заемщиков и андеррайтинге ипотечных

активов. Первый выпуск ипотечных облигаций эмитента «ГПБ-ипотека»

имел на момент размещения показатель LTV, равный 59,12%, что говорит о высоком качестве обеспечения

ценных бумаг. [4]

Кроме того, при оценке качества обеспечения

принимаются во внимание такие факторы, как географическая диверсификация

заемщиков, стандартизированность юридической основы

предоставления кредитов, тип недвижимости, являющейся залогом, наличие страхования

недвижимости. [1]

Еще одним инструментом повышения кредитного

качества ценных бумаг является избыточный поток платежей. Его природа лежит в

разности ставок, уплачиваемых заемщиками по ипотечным кредитам и уплачиваемых

держателям ипотечных ценных бумаг. Денежные средства, образовавшиеся

за счет разницы ставок обычно являются источником дополнительного дохода

эмитента и вознаграждения организации, обслуживающей ипотечные кредиты, однако

эти средства могут быть направлены на компенсацию потерь в результате дефолтов

по кредитным договорам.

Избыточный поток платежей равен денежным

поступлениям по ипотечным кредитам, включающие в себя процентные платежи,

выплаты комиссий и восстановление потерь за вычетом расходов по выплате процентов держателям

ценных бумаг, комиссионных расходов (комиссия за обслуживание, комиссия за

управление SPV и т.д.) и потерь по портфелю. Избыточный поток

используется в качестве внутреннего элемента механизма кредитного усиления

сделки, благодаря восстановлению необходимого уровня резерва, средства которого

должны быть использованы в случае ухудшения показателей портфеля активов.

Чем больше разница в ставках по ипотечным

кредитам и купона по ценным бумагам, тем более значителен объем избыточного

потока платежей, а, следовательно, выше и качество таких ценных бумаг. В качестве примера можно

привести размещения «ГПБ-ипотека», в котором по

оценкам Газпромбанка, исходя из средневзвешенной

ставки по кредитам 13,8% и купоном выплат по облигациям 8%, а также с учетом

операционных расходов эмитента, коэффициент покрытия учетными доходами учетных

расходов составил около 130%. [4]

Применение данного механизма наиболее просто и эффективно для первичных кредиторов

в условиях российского рынка, поскольку ставка, уплачиваемая заемщиком

по ипотеке превышает купонную ставку облигаций на зарубежных рынках.

Существуют варианты использования так называемых спрэд-счетов, например аккредитивных счетов, на которых

накапливаются избыточные средства для компенсации текущих расходов секьюритизируемого пула. Как правило, необходимый размер

средств на таких счетах установлен заранее, и после его достижения в результате

аккумулирования платежей, избыточные средства распределяются между участниками

сделки, имеющими право на получение таких остатков. Эмитентом также может быть

сформирован неамортизируемый резервный фонд,

используемый для покрытия разрывов ликвидности в случае возникновения просрочек

или дефолтов по кредитам, входящим в состав ипотечного покрытия. Величина неамортизируемого резервного фонда позволит эмитенту

поддерживать необходимый уровень ликвидности для исполненения

обязательств по платежам. Денежные средства, поступающие по ипотечному

портфелю, за вычетом сумм, подлежащих уплате в виде дохода по ценным бумагам,

будут использоваться на восстановление резервного фонда до целевой величины.

Субординирование выпуска, механизмы избыточного обеспечения, спрэд-счета, резервные фонды и избыточные потоки платежей

являются внутренними механизмами кредитной поддержки. Другим видом кредитного

усиления являются внешние механизмы улучшения кредитного качества. [18]

В зарубежной практике, как правило,

применяются два вида внешнего кредитного усиления – это предоставление гарантий

по выплатам держателям ценных бумаг, а также страхование просрочек и дефолтов

по ипотечным кредитам.

В США активно используется первый способ

внешней кредитной поддержки. Три крупнейших оператора вторичного ипотечного

рынка США (Freddie Mac, Fannie Mae, Ginnie Mae) предоставляют

гарантии по выпускаемым ими ценным бумагам, по которым обеспечиваются и выплаты

процентов и выплаты основного долга. [1] Это практически сравнивает величину

риска инвестирования в такие бумаги по сравнению с вложениями в государственные

займы. Причем Freddie Mac и Fannie Mae, имеющие поддержку правительства США, предоставляют

собственные гарантии, а ценные бумаги, выпущенные Ginnie Mae, гарантируются

непосредственно государством. Необходимо отметить, что гарантированные агентствами

ценные бумаги причисляют к категории «second-lowest risk» (второй

наименьший кредитный риск). [3] Вообще говоря, гарантирующей стороной может

выступать любая финансовая организация (как правило, это оригинатор),

однако следует учитывать при присвоении рейтинга выпуску ценных бумаг необходимость

анализа эффективности ее деятельности и возможности предоставления таких

гарантий. Дополнительные процедуры финансовой оценки повлекут за собой дополнительные

издержки на выпуск ценных бумаг и поставят рейтинг выпуска в зависимость от

рейтинга гарантирующей стороны. В России банки, ориентированные на поддержку

развития, такие как ЕБРР и МФК, активно предоставляют кредитное усиление для

новых сделок по секьюритизации

В США страхование ипотечных ценных бумаг

осуществляется специализированными страховыми компаниями, которым запрещено

заниматься страхованием иных видов риска, за исключением страхования финансовых

активов. Такие компании проводят анализ структуры сделки, ипотечного покрытия и

определяют величину риска, которую они готовы принять на себя. Очевидно, что

участие страховой компании в выпуске вместе с ростом надежности ценных бумаг также

увеличивает издержки процедуры секьюритизации.

В существующих условиях российской экономики,

применение внешних механизмов кредитного усиления представляется менее

возможным. Пока никто из участников

ипотечного рынка, в том числе государственное

ОАО «АИЖК», не готов предоставлять гарантии по ценным бумагам, т.е.

брать на себя обеспечение своевременных выплат, получая вознаграждение от

эмитента, исчисляемое исходя из размера невыплаченной суммы долга по ипотечным

кредитам пула.

Что касается страхования рисков, то, в отличие

от американской практики, в России не существует аналога государственной

Федеральной Жилищной Администрации, которая в США занимается страхованием

финансовых рисков заемщиков. Отечественный рынок к страхованию финансовых

рисков пока не готов, что во многом обуславливается отсутствием достоверной

статистики дефолтов по ипотечным кредитам. На данном этапе страховщики в рамках

ипотечного кредитования предоставляют услуги страхования жизни и трудоспособности

(личного страхования), услуги страхования залогов, и титульного страхование. По

тем же причинам нет страховых компаний с достаточным для выпуска ипотечных ценных бумаг рейтингом,

которые готовы были бы взять на себя риски дефолтов по кредитам заемщиков,

включенных в пул ипотек.

В современных развитых странах секьюритизация является важной частью финансовых рынков. В

настоящее время процедуры и механизмы секьюритизации

получают развитие и в России, однако их активное применение станет возможным

после законодательного урегулирования процедуры их применения. Существующий закон «Об ипотечных ценных бумагах» содержит ряд

существенных недостатков, и, несмотря на его принятие в 2003 году, до настоящего времени полноценно так и не

заработал.[7] Однако не следует

забывать, что наиболее эффективного функционирования механизмов секьюритизации в условиях рыночной экономики можно добиться

только сбалансированным сочетанием саморегулирования и нормативно-правового

государственного регулирования процессов. В существующие «правила игры»

должен быть внесен ряд изменений, и тогда существующие экономические предпосылки

секьюритизации сделают ее механизм эффективным

инструментом финансового рынка.

Литература.

1.

«Секьюритизация

ипотеки. Мировой опыт, структурирование и анализ» Э. Дэвидсон,

Э. Сандерс, Л.-Л. Вольф, А. Чинг,

Изд-во «Вершина», 2007

2.

«Развитие секьюритизации ипотечных активов в России» Беркалиева М.Е., Ерошенков С.Г.,Кузьминов А.Н., Янтурин

Р.С., МАКС Пресс, 2006

3.

«Asset Securitization and Structured Financing: Future Prospects and Challenges

for Emerging Market Countries»,

Lakshman Alles, IMF Working paper, 2001

4.

Отчет «ГПБ-Ипотека: первые облигации с ипотечным покрытием», КБ «Газпромбанк», 2003-2006

5.

«Кредитный рейтинг ипотечных ценных бумаг» Ясеновец И., Стругацкий И., журнал "Рынок ценных

бумаг", март 2004

6.

«На пути к SPV», А. Селивановский, журнал

"Рынок ценных бумаг", №11, 2007

7.

«Законодательные

аспекты секьюритизации», О. Иванов, журнал

"Рынок ценных бумаг", №11, 2007

8.

«История секьюритизации», А.А. Казаков, журнал "Рынок ценных бумаг",

№19, 2003

9.

«Специализированные

институты вторичного рынка ипотечных кредитов США: история возникновения,

организация развития, И. Разумова, журнал "Рынок

ценных бумаг", №13, 2007

10.

«Новый этап в развитии

системы ипотечного жилищного кредитования», В.Н. Пономарев, «Русская ипотечная

акцептная компания», www.rumac.ru

11.

«Развитие секьюритизации в России» А. Меньшикова, журнал «Корпоративный

юрист», №7, 2006

12. Федеральный закон «Об ипотечных ценных

бумагах» №152-ФЗ от 11.11.2003г.

13. Стратегия развития финансового рынка

Российской Федерации на 2006 - 2008 годы, распоряжение Правительства России

№793-р от 01.06.06

14. «Создание правового и рыночного

фундамента для создания рынка секьюритизации в

России», Рекомендации Европейского

форума секьюритизации, февраль 2007

15. Аналитические обзоры ООО «Русипотека» №7,8,9 за 2007 год, www.rusipoteka.ru

16. «Англоязычные заимствования и

проблемы нормотворчества на финансовом рынке», Лисицына Е.В., журнал

«Финансовый менеджмент», №1, 2007 год.

17. «Концепция развития унифицированной

системы рефинансирования ипотечных жилищных кредитов в России».

18. «Рынок облигаций: анализ и стратегии»

Ф.Дж.Фабоцци, «Альпина бизнес букс», Москва, 2005.

Поступила в редакцию 11 декабря