Кредитные истории: недостатки российской

практики и пути их преодоления

Смулов

Алексей Михайлович,

доктор экономических наук, профессор

кафедры «Банковское дело»,

Шаланговский

Аркадий Вадимович,

соискатель кафедры «Банковское дело».

Российская экономическая академия им.

Г.В. Плеханова.

Механизм кредитных историй призван сделать отношения

кредитора и заёмщика более открытыми и доверительными, расширить информационную

базу для оценки кредитоспособности и, как следствие, снизить уровень проблемной

и просроченной задолженности, как в рамках отдельного кредитного учреждения,

так и в рамках всей банковской системы. Федеральный закон «О кредитных

историях» (далее – Закон [1]) определяет в ч.2 ст.1 аналогичные по существу

цели: «Целями настоящего Федерального закона являются создание и определение

условий для формирования, обработки, хранения и раскрытия бюро кредитных историй

информации, характеризующей своевременность исполнения заемщиками своих

обязательств по договорам займа (кредита), повышения защищенности кредиторов и

заемщиков за счет общего снижения кредитных рисков, повышения эффективности

работы кредитных организаций». Однако для достижения этих целей необходимым

условием является высокая степень достоверности отражения информации о качестве

обслуживания кредитов в бюро кредитных историй. Для поиска путей обеспечения этого

условия требуется провести определенную классификацию кредитных историй.

Современные авторы зачастую подразделяют кредитные

истории по качеству обслуживания кредита на три типа: «белые», «серые» и «черные».

«Белые» – заёмщик всегда выполнял свои обязательства в надлежащие сроки и в

надлежащих объёмах. «Серые» – заёмщик позволял себе некоторые отклонения по платежам,

но в целом выполнял условия кредитного договора. «Чёрные» – заёмщик позволял

себе серьёзные отклонения по кредитным платежам или не возвратил кредит. Данная

классификация логична и понятна, однако более корректно заменить «цветовые» типы

кредитных историй на терминологию отношений: «позитивный», «нейтральный» и «негативный».

Данная замена необходима в силу того, что определения «чёрный» и «серый» часто

ассоциируются с противоправными действиями, что в рассматриваемом нами случае не

соответствует действительности, хотя некоторые действия заемщика и могут носить

противозаконный характер. Кроме того, для более полного раскрытия современного

состояния вопроса необходимо ввести некоторые дополнительные принципы

классификации.

Один из них – открытость кредитных историй. Если

информация о кредитах передаётся в бюро кредитных историй, то кредитная история

определяется как «открытая», в противном случае – как «скрытая». Кредитные

истории, хранящиеся в банке в неком подобии внутреннего кредитного бюро, считаются

«скрытыми». Здесь следует заметить, что если информация о кредитах не передаётся

во «внешнее» кредитное бюро, то это ещё не значит, что у заёмщика нет кредитной

истории, просто она известна только кредиторам, выдававшим кредиты данному заёмщику.

Другой дополнительный принцип классификации –

величина вклада заёмщика и кредитора в текущее состояние кредитной истории. То

есть, если кредитная история «негативная», то вполне возможно, что причиной

этому стали ошибки кредитора, который выдал кредит без учёта всей совокупности

сложившихся обстоятельств, возможно неадекватно отреагировал на изменение

финансового положения заёмщика или состояния окружающей среды. Тогда можно

говорить о том, что кредитор сильнее повлиял на то, что история стала «негативной»,

кредитная история будет в этом случае «кредиторского» типа. Если на состояние

кредитной истории больше повлиял заёмщик, то кредитной истории можно присвоить «дебиторский»

тип. Если степень влияния кредитора сопоставима со степенью влияния заёмщика,

то кредитная история приобретёт «смешанный» тип. Такое же разделение применимо

к «нейтральным» и «позитивным» кредитным историям, хотя конечно наиболее актуально

и значимо оно применительно именно к историям «негативным».

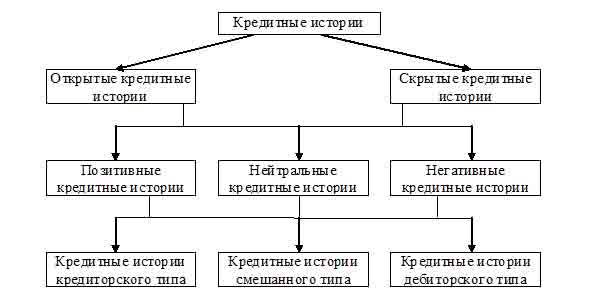

В соответствии с предложенными принципами классификации

кредитная история может иметь, например, следующее видовое описание – «негативная

открытая кредитная история дебиторского типа».

В графическом виде классификация имеет вид

представленный на рис.1.

Рис. 1. Классификация кредитных историй.

Рассмотрим причины того, почему информация о

кредите может не попадать в кредитное бюро, а так же какого качества и

насколько доступна та информация, которая туда попадает.

На данный момент существующее

законодательство [1] позволяет передавать и запрашивать информацию о кредитах через

кредитные бюро исключительно с согласия заёмщика. Соответственно, первая из

возможных причин отсутствия информации о кредите в кредитном бюро – это несогласие

заёмщика на передачу сведений. Вероятно, что несогласие заемщика с предложением

банка отправить информацию о кредите в бюро кредитных историй может означать

отказ данному заёмщику в кредите в будущем периоде. Однако возможно и то, что, не

смотря на нежелание заёмщика по тем или иным причинам афишировать информацию о

кредитной сделке, банк всё равно предоставляет ему кредит, так как уверен в

надёжности клиента (и не хочет его терять) или сознательно ведет рискованное

кредитование.

Если заёмщик не возражает против того, что

сведения о кредите будут переданы в бюро кредитных историй, то препятствовать

этому может только нежелание кредитора делиться информацией о выгодном

заёмщике.

Ведь если в кредитном бюро будет информация о

«позитивной» кредитной истории, то у заёмщика будет больше шансов получить

кредит в других банках, возможно и на более выгодных и неконкурентных для

текущего банка-кредитора условиях. Заёмщик в этом случае становится менее зависимым

от конкретного банка-кредитора, что для этого банка может казаться невыгодным

при намерении и в дальнейшем кредитовать данного заёмщика,. Из вышесказанного

следует, что банку может быть невыгодно передавать данные о качественных

заёмщиках и это вторая причина отсутствия информации о кредите в бюро кредитных

историй. Возможность для банка не предоставлять информацию о кредите вытекает

из упомянутого Закона, в котором банку не вменяется в обязанность получение от

всех заёмщиков согласия или несогласия на передачу информации. На данный момент

банк может просто не запрашивать у заёмщика согласия на передачу информации и

после этого не передавать сведения в бюро кредитных историй, так как согласие

заёмщика формально отсутствует.

По существующему законодательству перечень

информации передаваемой в кредитное бюро содержит в себе наряду с информацией о

заёмщике определённые условия кредита и данные по погашениям. Там же, как уже

отмечалось, прописано, что содержание кредитной истории из кредитного бюро раскрывается

только с согласия субъекта кредитной истории (заёмщика). Это должно защитить

заёмщика от публичного разглашения его кредитной истории. Однако, информация,

оказавшаяся вне банка более доступна для конкурентов и недоброжелателей банка

или заёмщика. Поэтому может иметь место ещё одна ситуация, когда заёмщик и банк

находятся в доверительных отношениях, и оба не стремятся к разглашению

информации о кредите и его условиях, так как это разглашение может каким либо

образом навредить кому-либо из них. Подобная ситуация может являться третьей

причиной отсутствия информации о кредите в бюро кредитных историй.

Четвертая, и последняя из рассматриваемых основных

причин отсутствия информации о кредите в бюро кредитных историй – это пассивная

позиция банка в вопросе взаимодействия с бюро кредитных историй. Законодательство

напрямую не обязывает банки заключать договора с бюро кредитных историй, однако

косвенно это следует из ч. 3 ст. 5 [1] – «Кредитные организации обязаны представлять

всю имеющуюся информацию, определенную статьей 4 настоящего Федерального

закона, в отношении всех заемщиков, давших согласие на ее представление, в

порядке, предусмотренном настоящей статьей, хотя бы в одно бюро кредитных

историй, включенное в государственный реестр бюро кредитных историй.». Банкам

приходится заключать договор хотя бы с одним бюро. Но так как банк не обязан запрашивать

у всех заёмщиков разрешение на отправку данных, то отсутствие такого разрешения

позволяет банкам ничего не отправлять в бюро кредитных историй. Поэтому имеют

место случаи, когда банки заключили договор с каким-либо бюро кредитных историй

лишь с целью не навлекать на себя лишнее внимание надзорного органа. Активной работы

по передаче информации в кредитное бюро в таком случае обычно не ведётся. Таким

образом, особенности законодательства и здесь играют не последнюю роль.

В декларированных Банком России «Основных

направлениях единой государственной денежно-кредитной политики на 2007 год» [2]

есть пункт о намерении Банка России участвовать в подготовке изменений в

Федеральный закон «О кредитных историях» в части внесения требования об

обязательности получения от всех заёмщиков согласия или несогласия на передачу

информации в бюро кредитных историй. Из текста документа следует, что «…предусматривается

обязать источники формирования кредитных историй запрашивать согласие заемщиков

на предоставление информации в бюро кредитных историй…». В

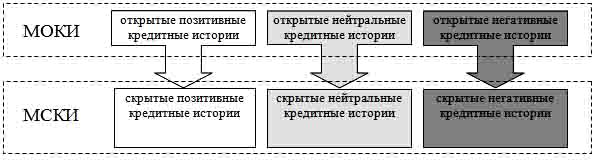

Указанные четыре причины непредставления

информации о кредитах ведут к изменениям между массой открытых кредитных

историй (МОКИ) и массой скрытых кредитных историй (МСКИ).

Изменения

при несогласии заёмщика:

Рис. 2. Изменения между массами кредитных

историй при несогласии заёмщика.

«Позитивные», «нейтральные», «негативные» кредитные

истории становятся скрытыми, рис.2 (повторимся, что несмотря на отказ заёмщика,

банк уверен в нём, и кредит будет, скорее всего, возвращен в срок или же банк

не уверен в заёмщике, но сознательно ведет рискованное кредитование).

Изменения при несогласии банка:

Рис. 3. Изменения между массами

кредитных историй при несогласии банка.

«Позитивные» кредитные истории становятся

скрытыми, рис.3 (банк не делится информацией о «качественном» заёмщике).

«Негативные» и «нейтральные» кредитные истории не переходят из одной массы в

другую.

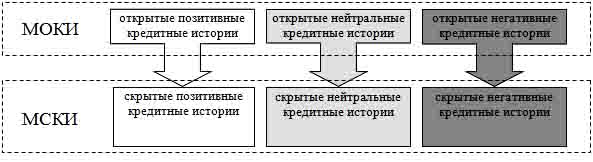

Изменения

при взаимном несогласии заёмщика и банка:

Рис. 4. Изменения между массами

кредитных историй при обоюдном несогласии.

«Позитивные» кредитные истории становятся

скрытыми, рис.4 (банк и заёмщик доверяют друг другу). «Негативные» и

«нейтральные» кредитные истории не переходят из одной массы в другую.

Изменения

при пассивности банка в отношениях с кредитными бюро:

Рис. 5. Изменения между массами

кредитных историй при пассивности банка.

«Позитивные», «нейтральные», «негативные»

кредитные истории становятся скрытыми, рис.5 (банк передаёт минимальное

количество информации и только с целью не навлекать на себя внимание надзорного

органа).

Представленные варианты взаимных перетеканий

между массами кредитных историй не дают представления о количественных

изменениях, но позволяют оценить общую тенденцию. Тенденция эта состоит в

перетекании преимущественно «белых» и, возможно, «серых» кредитных историй в

скрытую сферу. Получается, что кредитные истории, хранящиеся в бюро, содержат информацию

только о части заёмщиков и выданных кредитов, причем не лучшей их части. Несмотря

на неполноту, этот факт является положительным: происходит своеобразная концентрация

негативных данных в кредитных бюро. Негативные данные о заёмщике интересуют кредитора

больше, нежели положительные и их концентрация в кредитных бюро позволяет

кредитору понизить риски за счет более вероятного выявления негативной

информации (если такая имеется) о кредитной истории заёмщика.

Рассмотрев причины непопадания информации о

кредитах в кредитные бюро, перейдём к рассмотрению вопроса о качестве и

доступности той информации, которая все-таки в них передаётся.

Как уже сказано выше, кредитные истории могут

быть «дебиторского», «кредиторского» и «смешанного» типа. Информация, которая

на данный момент отражает состояние кредитной истории, не позволяет судить о

принадлежности кредитной истории к одному из указанных типов. Соответственно,

может возникнуть парадоксальная ситуация, когда «негативная» кредитная история «кредиторского»

типа в дальнейшем рассматривается как отрицательная характеристика заёмщика. То

есть вина кредитора перекладывается на заёмщика. Возможна и обратная ситуация,

когда «позитивная» кредитная история «кредиторского» типа считается

положительной характеристикой заёмщика. В этом случае заслуги кредитора приписываются

заёмщику. Фактически кредитные истории в современном виде не могут достоверно характеризовать

заемщика, хотя именно с этой целью их сейчас и используют.

Правомерен вопрос о том, возможно ли

достоверно и в массовом порядке определять принадлежность кредитных историй к

«дебиторскому», «кредиторскому» или «смешанному» типу. На данный момент

положительно ответить на него невозможно. Оценка этой принадлежности

субъективна и зависит от множества факторов, да и кто должен её проводить также

ныне не ясно. Обе стороны кредитной сделки являются заинтересованными сторонами

и не могут объективно проводить такую оценку. Заёмщик практически всегда будет

стремиться к положительной оценке своей роли в сложившейся кредитной истории, а

в конфликтно-кризисной ситуации, возможно и к негативной оценке роли банка.

Банк, в свою очередь, будет стремиться к противоположно направленным оценкам. Кредитные

бюро являются техническими посредниками в обмене информацией, они не обладают

аналитическим потенциалом и знанием истоков возникновения существующей

кредитной истории заёмщика и, соответственно, так же не могут проводить оценку.

Если предположить возможность создания некого нового института оценки, то все

равно остаётся нерешённым вопрос достаточности и полноты информации о причинах

повлиявших на формирование кредитной истории.

В невозможности практической оценки

принадлежности кредитной истории к «дебиторскому», «кредиторскому» или

«смешанному» типу кроется фундаментальный недостаток механизма кредитных историй.

Кредитная история отвечает на вопрос «что случилось?», но не отвечает на вопрос

«кто в этом виноват?» и, скорее всего, никогда не сможет на него ответить, так

как объективно и независимо ответить на этот вопрос некому.

Наряду с описанным выше фундаментальным недостатком

механизма кредитных историй существует технологический недостаток российской

реализации этого механизма. В России отсутствует единое доступное

информационное пространство открытых кредитных историй. Информация о заёмщике

может храниться в нескольких бюро. Банк, как правило, заключает договор только

с одним кредитным бюро, и получить оперативно информацию он может только из

данного бюро. Если данные о кредитной истории заёмщика хранятся в другом бюро,

то банку необходимо сделать запрос в Центральный каталог кредитных историй при

Банке России на предмет определения того или тех бюро, в которых имеется

информация по заёмщику. Если такое или такие бюро найдены, то необходимо

заключить с ними договоры на обмен информацией и только после этого получить требуемые

данные о заёмщике. Процедура небыстрая и сложная, к тому же банку неудобно

взаимодействовать с несколькими бюро кредитных историй в силу технологических особенностей

взаимодействия с каждым конкретным бюро.

Исходя из сказанного, правомерно сделать следующие

выводы:

1. Из-за нежелания банков, боящихся потерять

хорошего заемщика, передавать информацию, заёмщик может столкнуться с ситуацией

невозможности последовательного создания своей положительной кредитной истории.

2. Только некоторая, большей частью не

позитивная, часть кредитных историй поступает в кредитные бюро.

3. Механизм кредитных историй имеет

фундаментальный недостаток, кредитная история отвечает на вопрос «что

случилось?», но не отвечает на вопрос «кто виноват?».

4. Нет единого интегрированного доступного

информационного пространства открытых кредитных историй.

Таким образом, в существующем варианте

механизм кредитных историй не выполняет в полной мере указанных в начале данной

статьи задач, в том числе задач, определённых законодательством. Разумеется,

речь не идет о полной несостоятельности механизма кредитных историй, однако

необходим серьёзный пересмотр его роли и методов применения механизма в процессе

оценки кредитоспособности заёмщика.

Для изменения ситуации в лучшую сторону целесообразными,

по мнению авторов, являются следующие меры.

С целью обеспечения заёмщику возможности

последовательного формирования положительной кредитной истории необходимо

внести изменение в Закон – закрепить за заёмщиком право поручить банку, в

котором он кредитуется, передать информацию о кредите в кредитное бюро. Указанное

изменение гарантирует заёмщику возможность передавать при желании данные о

своих кредитах в бюро кредитных историй, в этом случае банк уже не сможет

препятствовать передаче сведений.

В связи с тем, что кредитная история не

позволяет определить «виновника» возврата или невозврата кредита, необходимо

очень сдержано и дифференцировано подходить к информации в ней содержащейся. Кредитная

история далеко не всегда может быть корректным ориентиром для принятия решения

о выдаче кредита. Опыт кредитования заёмщика, как позитивный, так и негативный,

не гарантирует аналогичные результаты в будущем. Нельзя абсолютизировать роль

кредитной истории в оценке заёмщика, так как можно дойти до абсурдной ситуации,

когда однажды «оступившись» заёмщик никогда более не сможет воспользоваться

кредитом. Использование кредитных историй, на данный момент, приводит де-юре и

де-факто к наличию «презумпции виновности-неблагонадёжности» заёмщика, если его

кредитная история содержит негативные факты. Такой подход нелогичен ещё и

потому, что характеристики заёмщика, как экономические, так и моральные,

меняются со временем. «Неблагонадёжный» в прошлом заёмщик может через некоторое

время стать обязательным, ответственным и щепетильным в отношениях с

кредиторами. Например, в случае, если ранее кредит, вызвавший проблемы во взаимоотношениях

банка и заемщика, был взят заёмщиком на что-нибудь не принципиально (не

жизненно) важное, а новый кредит необходим, скажем, для приобретения квартиры (жилья)

в связи с рождением ребенка. Различная мера ответственности в указанном примере

потенциально приводит к различному отношению заёмщика к кредиту, и,

соответственно, к различному качеству исполнения кредитных обязательств. Имеет

смысл в каждой конкретной ситуации определять коэффициент существенности

кредитной истории, а не механически занижать или завышать кредитоспособность

клиента при наличии негативных или позитивных данных. Суть «коэффициента существенности»

может быть определена как степень применимости фактов кредитной истории для

прогноза качества обслуживания долга по вновь выдаваемым кредитам. Кроме того,

возможно выделение определённых типов кредитов и категорий заёмщиков, для

которых коэффициент существенности кредитной истории может оказаться либо очень

высоким, либо очень низким. Такое выделение позволит ускорить и упростить

процедуру определения коэффициента существенности. Данные изменения частично

нивелируют негативное влияние указанных выше недостатков механизма кредитных

историй.

Для решения вопроса доступности открытых кредитных

историй и удобства этого доступа требуется разработка и реализация механизма

консолидации, хранения и ведения кредитных историй из различных кредитных бюро

в едином хранилище данных или, возможно как более предпочтительный вариант, организация

единой точки доступа к этим историям без их физической консолидации.

Описанные выше меры по усовершенствованию

механизма кредитных историй естественно не являются исчерпывающими, но затрагивают

основные проблемные стороны механизма. Причем эти меры носят не «ужесточающее-директивный»,

а именно «упрощающее-совершенствующий» характер, что является положительным

моментом, так как излишнее ужесточение в данном вопросе может привести к

отрицанию использования механизма кредитных историй, как со стороны кредиторов,

так и со стороны заёмщиков. Комплексная реализация мер разработанных в предлагаемом

ключе, напротив, позволит вывести российский вариант механизма кредитных

историй на новый уровень развития.

Литература

1. Федеральный закон «О кредитных историях»

от 30.12.2004 №218-ФЗ (принят ГД СФ РФ 22.12.2004).

2. Основные направления единой

государственной денежно-кредитной политики на 2007 год. – Вестник Банка России,

№66, 30.11.2006.

3. Основные направления единой государственной

денежно-кредитной политики на 2008 год. – Вестник Банка России, №47,

22.08.2007.

4. Основные направления единой

государственной денежно-кредитной политики на 2009 год и период 2010 и 2011 гг.

– Вестник Банка России, №66, 14.11.2008.

Поступила в редакцию 30.06.2009

г.