Исследование возможности

уменьшения кредитных рисков банка посредством использования системы поддержки

принятия решений, основанной на базе прецедентов

Черников Константин Сергеевич,

аспирант Ульяновского

государственного университета.

Актуальность

Управление

рисками при осуществлении кредитных операций банков приобретает все большее значение,

так как управление кредитными рисками

традиционно считается главной проблемой теории и практики банковского

менеджмента.

Описание существующей

системы кредитования

Процесс

кредитования в настоящее время представляет собой строгую последовательность

определенных действий банка[1] по отношению

к заемщику.

Проблемы

существующей системы.

1.

Существующая система кредитования не

автоматизирована.

2.

Не вычисляется значение кредитного риска.

3.

Проводится только количественный анализ

заемщика.

4.

Высокий уровень невозврата кредита.

Предлагаемые

пути снижения кредитного риска.

1.

Создать систему поддержки принятия

решения, основанной на базе прецедентов[2],

в которой роль коллегиального органа будет иметь база прецедентов, что позволит

исключить человеческий фактор в процессе принятия решения, т.е. исключит риск

предвзятой оценки.

2.

Наряду с количественными показателями

заемщика, такими как: возраст, доход, стаж работы и т.д., предлагается использовать

качественные показатели, такие как кредитная история, состояние здоровья,

взаимоотношение с законом и т.д., что позволит проводить более полный анализ

заемщика, что так же поможет снизить уровень кредитного риска.

3.

На основе анализа заемщика составить

синдромный портрет для возможности ранжирования заемщика по группам.

Каждый

из этих пунктов должен снизить процент невозврата кредита, тем самым уменьшить

кредитный риск.

Следовательно,

ставится задача исследовать возможность уменьшения кредитного риска, посредством

создания системы поддержки принятия решения, основанной на базе прецедентов.

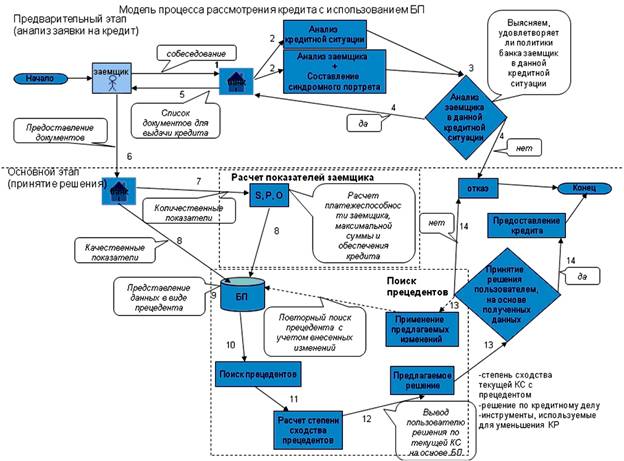

Рис.1. Предлагаемая

модель уменьшения кредитного риска с использованием БП.

Подробно

опишем отличные пункты предлагаемой системы поддержки принятия решения, основанной

на базе прецедентов, от существующей системы кредитования.

1.

Ознакомительное

собеседования, проводится в форме «экспресс испытания», результатом которого

является составление синдромного портрета заемщика и кредитной ситуации.

2.

Анализ кредитной ситуации,

модель которой представлена на рис.3 производится по критерию надежности кредитной

ситуации с помощью экспертного анализа по следующим показателям:

-

программа (условия) кредитования;

-

сумма, необходимая заемщику;

-

срок кредитования;

-

кредитная история заемщика.

Каждому

показателю методом попарного сравнения группой экспертов присваивается вес

(значимость данного показателя):

Таблица 1.

Вес показателей кредитной ситуации.

|

|

сумма кредита |

срок кредитования |

кредитная история |

вес |

|

сумма кредита |

х1 |

1 |

0 |

2 |

|

срок кредитования |

0 |

х1 |

0 |

1 |

|

кредитная история |

1 |

1 |

х1 |

3 |

Далее

на основании заключения экспертов производим группировку значений показателя и

присваиваем каждой группе оценку в баллах по критерию надежности[3].

Так

значения показателя суммы кредита можно разбить на следующие интервалы и

присвоить им следующие баллы:

от 0

до 50 т.р. – минимальная сумма кредитования;

от

50 т.р. до 150 т.р. – стандартная сумма кредитования;

от

150 т.р. до 300 т.р. – максимальная сумма кредитования.

После

присвоения значения каждому интервалу по каждому значению на основе экспертного

анализа были составлены следующие группы по критерию надежности кредитной

ситуации по данной программе:

идеальная

кредитная ситуация – 8 - 12 баллов;

стандартная

кредитная ситуация – 5 - 7 баллов;

подозрительная

кредитная ситуация – 1- 4 балла;

кредитная

ситуация не заслуживающая доверия – -3 - 0 баллов.

Рис. 2. Модель кредитной ситуации.

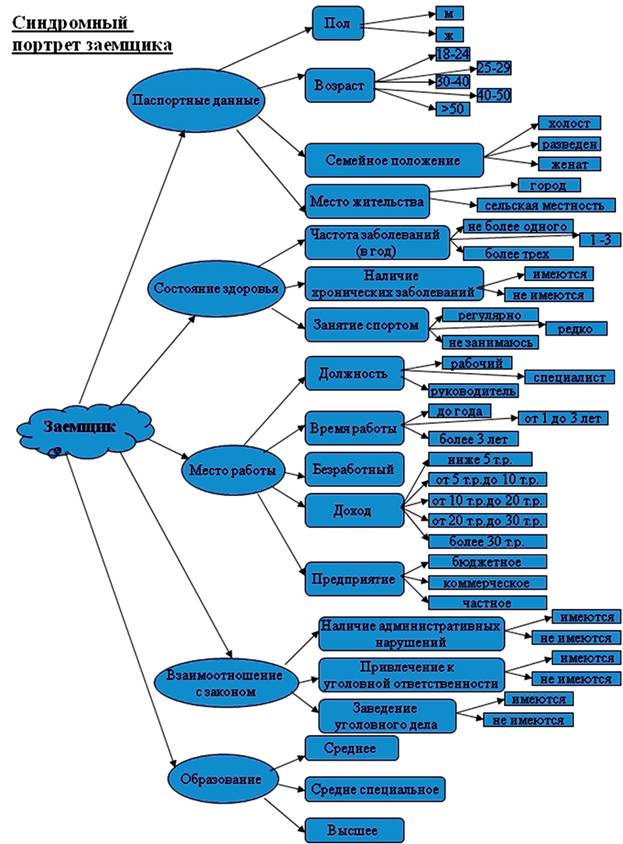

Параллельно

с анализом кредитной ситуации производится анализ заемщика, результатом

которого является представление синдромного портрета.

Для

объективного анализа заемщика предлагается наряду с количественными показателями,

такими как возраст, стаж работы, доход и т.д. оценивать и качественные показатели

заемщика, такие как семейное положение, состояние здоровья, взаимоотношения с

законом и т.д.

В

состав синдромного портрета на основе экспертного анализа, включающего обзор

медицины, уголовной стороны и кредитования, было решено включить следующие показатели,

представленные в модели синдромного портрета заемщика, значение которых были

разбиты на интервалы с помощью экспертных оценок.

Рис. 3. Синдромный портрет заемщика.

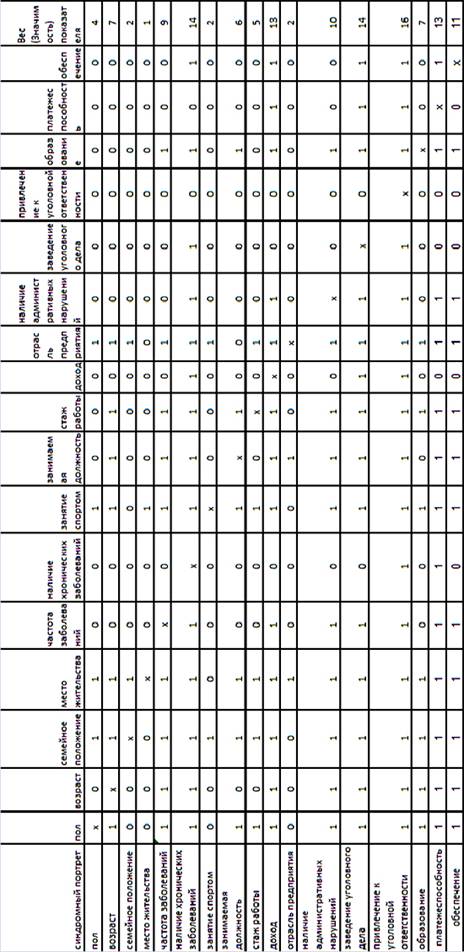

Вес

показателей был определен на основе экспертного анализа, произведенным попарным

сравнением, результат представлен в таблице.

Таблица 2.

Вес показателей синдромного портрета заемщика.

Далее,

как и в случае с анализом кредитной ситуации, на основании заключения экспертов

производим группировку значений показателей и присваиваем каждой группе оценку

в баллах по критерию надежности.

После

присвоения баллов каждому интервалу значений были составлены следующие группы

по критерию надежности заемщика:

идеальный

заемщик – более 150 – 175 баллов;

стандартный

заемщик – балла 90 – 149 баллов;

подозрительный

заемщик – 30 – 89 баллов;

заемщик,

не заслуживающий доверия – менее 29 баллов.

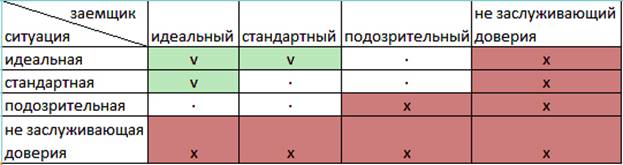

3.

Проводим анализ заемщика[4] в

данной кредитной ситуации.

Таблица 3.

Результаты анализа заемщика в данной кредитной

ситуации.

4.

В результате экспертного

анализа можно сделать следующие выводы:

В

ситуации, помеченной V – можно выдать кредит.

В

ситуации, помеченной X – в кредите необходимо отказать.

В

ситуации, помеченной ∙ – рассмотрение кредитного дела необходимо продолжить.

Рассмотрим

дальнейшую процедуру рассмотрения кредитного дела.

5.

Сбор рассчитанных данных и данных,

полученных от заемщика.

6.

Представление рассчитанных данных и

данных, полученных от заемщика в виде прецедента.

Прецедент – это описание проблемы или ситуации в

совокупности с подробным указанием действий, предпринимаемых в данной ситуации

или для решения данной проблемы.

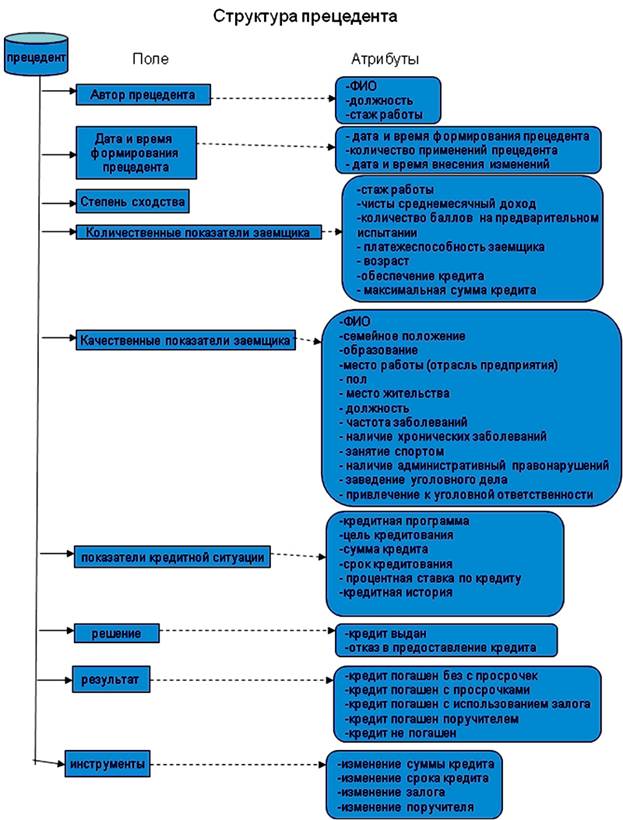

Структура

прецедента, схематически изображена на рис. 4.

Рис. 4.

Структура прецедента.

7.

поиск прецедентов производится в базе по

следующему алгоритму.

Предлагаемый алгоритм поиска

прецедентов

Алгоритм поиска решения на основе прецедентов заключается в

определении степени сходства текущей ситуации, которая задана на входе

алгоритма, с ситуациями прецедентов из базы прецедентов (БП). При этом

учитываются веса параметров прецедентов из БП — с этой целью значения

параметров для текущей ситуации и ситуаций прецедентов умножаются на веса

соответствующих параметров.

Алгоритм нахождения решения по кредитному вопросу с применением базы

прецедентов

1) Ввод данных:

количественные и качественные показатели заемщика, а также показатели кредитной

ситуации, оцененные в баллах (см. пункт 2 предлагаемой системы).

2) Ограничение поиска по

значению кредитной программы.

3) Вводим предикат P со

значением 0 или 1 в соответствие от равенства текущих показателей

4) Попарно сравниваем

значения идентичных показателей текущей ситуации с выбранным прецедентом.

5) В случае равенства

показателей i, предикат рi=1, иначе рi=0.

6) Переходим к следующей

паре показателей i+1.

7) Производим проверку до

последнего показателя.

8) Рассчитываем степень

сходства текущей ситуации с выбранным прецедентом по следующей формуле:

где: S – степень сходства

текущей ситуации с выбранным прецедентом, выраженная в процентах; I {1,…, n}-

количество показателей; wi –

вес i-го показателя текущей ситуации; zi – значение i-го показателя

текущей ситуации; pi – предикат сходства; ![]() – вес i-го показателя

прецедента;

– вес i-го показателя

прецедента; ![]() – значение i-го показателя

прецедента.

– значение i-го показателя

прецедента.

9) Переходим к следующему

прецеденту.

10) Производим проверку до

последнего прецедента.

11) Вывод прецедентов,

отсортированных по степени сходства, на пользователю.

13)

Кредитный сотрудник принимает

предложенное системой решение, либо воспользовавшись, предложенными

инструментами производит повторный поиск прецедентов.

Ожидаемые

результаты применения предлагаемой системы

В результате внедрения системы по уменьшению кредитного риска

ожидается:

1)

снижение уровня невозврата

кредитов, тем самым уменьшение уровня кредитного риска, за счет:

а) анализа не только количественных, но и качественных показателей

заемщика;

б) анализа кредитной ситуации;

в) представления кредитному сотруднику банка результатов принятого

решения в подобной ситуации;

г) исключения человеческого фактора при принятии решения.

(отсутствие опыта, предвзятость и т.д.);

2)

сокращение времени

рассмотрения кредитного вопроса, за счет:

а) проведения «экспресс испытания»;

б) автоматизации процесса кредитования;

3) увеличение

прибыли банка, за счет:

а) уменьшения времени работы над каждым кредитным делом;

б) увеличение количества клиентов;

в) уменьшение количества сотрудников банка;

Вывод

Эти показатели позволяют с уверенностью говорить о необходимости

внедрения системы поддержки принятия решений, основанной на базе прецедентов в

повседневную работу банков.

Литература

1.

Вагин

В.Н., Еремеев А.П. Некоторые базовые принципы построения интеллектуальных систем

поддержки принятия решений реального времени // Известия РАН. Теория и системы

управления. 2001. № 6. – С. 114-123.

2.

Загоруйко Н. Г. Прикладные

методы анализа данных и знаний. — Новосибирск: ИМ СО РАН, 1999.

3.

Мандель

И.Д. Кластерный анализ / И.Д. Мандель. - М.: Финансы и статистика, 1988.

4.

Марьин

С. Управление кредитными рисками - основа надежности банка // Экономика и

жизнь. - 1996. -№ 23.

5.

Химмельблау

Д. Прикладное нелинейное программирование. М.: Мир, 1975. 534 с.

6.

Л.

Р. Черняховская, Н. О. Никулина, Т. А. Халиков, Н. И. Федорова, Р. В.

Водопьянов «Разработка динамической модели процесса управления в проблемных ситуациях

на основе базы знаний прецедентов», Уфа, 1999.

Поступила в редакцию 26.10.2010 г.

[1] Марьин С.

Управление кредитными рисками - основа

надежности банка // Экономика и жизнь. - 1996. -№ 23.

[2] Л. Р.

Черняховская, Н. О. Никулина, Т. А. Халиков, Н. И. Федорова, Р. В. Водопьянов

“Разработка динамической модели процесса управления в проблемных ситуациях на

основе базы знаний прецедентов”, Уфа, 1999.

[4] Мандель И.Д. Кластерный

анализ / И.Д. Мандель. - М.: Финансы и статистика, 1988.