Динамические показатели платежеспособности предприятия в системе антикризисного управления

Дробышева Алена Олеговна,

ассистент Запорожской государственной инженерной академии.

В настоящее время антикризисное управление как никогда актуально для национальной экономики и для ее хозяйствующих первичных образований – предприятий.

Применяя системный подход к управлению, всю совокупность целей антикризисного управления, следует разделить на такие основные виды:

- цели выхода из нежелаемого состояния предприятия;

- цели поддержания предприятия в случае возникновения опасности ухудшения достигнутого состояния, которую необходимо предотвратить;

- цели развития предприятия [1, с.31-32].

Цели выхода из нежелаемого состояния или цели предотвращения дальнейшего спада, характерны для ситуации, когда показатели функционирования предприятия не соответствуют минимально установленным нормативам на законодательном уровне, целевым установкам субъекта и объективным законам развития. Данная группа целей актуализирует прекращение предпринимательской деятельности (через добровольную или принудительную ликвидацию предприятия) или продолжение предпринимательской деятельности после удовлетворения всех требований кредиторов (через досудебные и судебные процедуры банкротства). Антикризисная ликвидация осуществляется на основе соглашения между собственником и кредиторами (самоликвидация) или открытия ликвидационной процедуры в ходе судебного разбирательства (в случае признания должника банкротом). Цели выхода из нежелаемого состояния предусматривают также и выживание предприятия через процедуры санации, которые направлены на восстановление платежеспособности предприятия и предотвращение банкротства; преодоление кризисного состояния, создание предпосылок для подъема и стабилизации ситуации. Для этой группы целей в процессе анализа финансово-хозяйственного состояния основным является определение факта и степени неплатежеспособности предприятия. Цели поддержания (трансформации) обеспечивают выживание предприятия, как в среднесрочной перспективе, так и в краткосрочном аспекте с точки зрения недопущения развертывания кризиса с сохранением относительного постоянства свойств и функций предприятия. Цели развития заключаются в изменении количественных и качественных параметров функционирования предприятия для перевода его в более благоприятное состояние, характеризуемое лучшими значениями показателей. Данная группа целей обеспечивает рост эффективности и объемов производства (развитие) как условие выживания предприятия в долгосрочном периоде. Таким образом, цели поддержания, трансформации и развития направлены на профилактику кризиса и преодоление кризисных явлений на предприятии, обеспечения его нормального функционирования в реалиях рынка и конкуренции. В этом случае для анализа финансово-хозяйственной деятельности основным является констатация наличия платежеспособности и выявление тенденций ее изменения, а для планирования платежеспособности основным является задание таких значений управляемых переменных, которые обеспечили бы платежеспособность в перспективе. При этом бесспорным является наличие плановой (расчетной) платежеспособности, которая бы позволяла обеспечить (планировать) достаточный ее уровень для беспрерывной предпринимательской деятельности, как в текущем периоде, так и в перспективе на любом этапе жизненного цикла предприятия [2].

Конкретизация целей антикризисного управления позволяет выделить его разновидности: стабилизационное антикризисное управление, т.е. управление в условиях кризиса; превентивное антикризисное управление, т.е. управление с целью профилактики кризиса. Следует отметить, что каждый из подвидов антикризисного управления отличаются объективными возможностями менеджмента. Кроме того, несмотря на достаточное внимание к вопросам анализа и оценки платежеспособности предприятия в кризисных условиях сегодня остаются проблемными вопросы, связанные с оценкой платежеспособности с позиции превентивного антикризисного менеджмента.

Подход к оценке платежеспособности в рамках превентивного антикризисного управления должен сместиться с позиции определения риска возможного банкротства предприятия на предположение того, что в обозримом будущем предприятие будет продолжать свою деятельность. При этом под платежеспособностью предприятия следует понимать способность выполнять в полном объеме свои денежные обязательства и одновременно продолжать бесперебойную деятельность. Состояние платежеспособности функционирующего предприятия постоянно изменяется и для его количественной оценки необходимо использовать другой методический подход и инструментарий определения такого состояния. Антикризисное управление необходимо рассматривать как динамический процесс, при котором менеджмент должен основываться на бесперебойном осуществлении процесса производства и реализации продукции и отсутствия намерений или необходимости ликвидации предприятия. Количественно платежеспособность можно оценить соотношением имеющихся денежных средств и обязательств на определенный момент времени. В настоящее время, в экономической практике для оценки платежеспособности предприятия используются показатели ликвидности, рассчитываемые на основе балансовых соотношений. На наш взгляд, эти показатели характеризуются рядом недостатков, которые существенно снижают объективность и значимость полученных оценок для функционирующего предприятия. К примеру, одним из «многострадальных» в этом плане является наиболее используемый коэффициент покрытия, который отражает способность предприятия обеспечить покрытие текущих обязательств оборотными активами. К недостаткам этого показателя можно отнести, прежде всего, его методическую основу, которая связана с тем, что для покрытия текущих обязательств необходима реализация оборотных активов. Такая оценка противоречит элементарной логике, поскольку оборотные активы создаются не для продажи, а для обеспечения производственного процесса. Кроме того, числитель данного показателя включает балансовую стоимость оборотных активов, в состав которых могут быть включены неликвидные активы: незавершенное производство, которое сложно быстро реализовать до получения на его основе готовой продукции. В частности, балансовая стоимость запасов также должна быть уточнена с учетом конкретной рыночной ситуации, поскольку может иметь место такая ситуация, что часть запасов вообще не может быть продана из-за отсутствия спроса на нее, часть может быть продана, но по ценам более, чем их балансовая стоимость. Также, бухгалтерская оценка дебиторской задолженности не дает представление о ее оправданности и надежности. Таким образом, качественная оценка оборотных активов является достаточно трудоемким процессом для внутренних аналитиков и недоступной для внешних. Существенным недостатком также является применение нормативов при использовании, как коэффициента покрытия, так и других показателей ликвидности. В соответствии с антикризисным законодательством коэффициент покрытия не должен быть меньше 1 [4]. По мнению некоторых экономистов, нормативное значение данного показателя не должно быть меньше 2 — 2,25 [3, с.122]. При этом ограничение на коэффициент покрытия устанавливается для всех предприятий без какой-либо привязки к отраслевому признаку, масштабам производства или рентабельности. Высокое значение данного коэффициента может сопровождаться значительным накапливанием запасов, отвлечением средств в дебиторскую задолженность, что свидетельствует о неэффективной работе предприятия. На наш взгляд, коэффициент покрытия характеризует ликвидационную платежеспособность предприятия, т.е. способность рассчитаться по своим обязательствам за счет продажи оборотных активов. Безусловно, такая оценка платежеспособности имеет практическую значимость, но сфера ее применения достаточно сужена и дает представление о теоретической платежеспособности, которая может быть таковой в случае реализации определенных активов. Очевидно, что этот показатель, как и другие показатели ликвидности, не дают никакой информации о том, что будет происходить в случае продолжения работы предприятия, каковы причины того или иного уровня платежеспособности, а следовательно, сформировать и использовать экономический инструментарий управленческого воздействия на платежеспособность.

Учитывая недостатки традиционных показателей платежеспособности, основанных на изучении балансовых соотношений, в теории и практике антикризисного управления определилась необходимость в использовании иных методических подходов к оценке платежеспособности. Методический аппарат оценки платежеспособности с целью профилактики кризиса должен обладать следующими характеристиками. Во-первых, он должен давать реальную, не противоречивую картину платежеспособности на протяжении всего анализируемого (планируемого) периода. Во-вторых, его инструментарий должен опираться на ясные аналитику-пользователю принципы и логику построения факторных зависимостей. В-третьих, должна существовать возможность информационного обеспечения применяемого инструментария и доступ к необходимой информации.

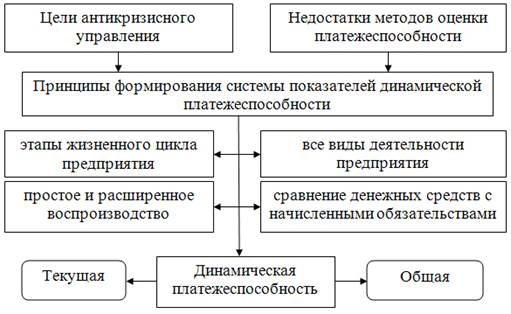

В соответствии с вышесказанным, сформулируем принципы усовершенствованной системы показателей платежеспособности: для успешного антикризисного управления необходимо учитывать фазы жизненного цикла предприятия, которые предоставляют целый массив полезной информации – типовые проблемы, риски, мероприятия по предотвращению и нейтрализации кризисов, инструменты оптимизации деятельности и т.п. Далее, поскольку профилактика кризиса включает не только обеспечение платежеспособности в текущем периоде, а также и в перспективе, то необходимо учитывать процессы простого и расширенного воспроизводства капитала. Кроме того, с управленческих позиций важно понимать какова способность предприятия расплачиваться по обязательствам за счет денежных средств, поскольку только денежная оценка наработанных доходов позволяет получить представление о «реальной» платежеспособности предприятия. Следующий принцип вытекает из экономической практики и состоит в том, что платежеспособность должна обеспечиваться денежными средствами от всех видов деятельности – операционной, инвестиционной и финансовой. В процессе антикризисного управления необходимо учитывать соотношение имеющихся и наработанных в процессе деятельности денежных средств с начисленными к оплате обязательствами.

Платежеспособность, соответствующую перечисленным принципам и антикризисной направленности в управлении, на наш взгляд, следует обозначить как «динамическая платежеспособность». В основе такой платежеспособности лежит способность обеспечить покрытие обязательств за счет имеющихся и наработанных денежных средств, учитывая фазы жизненного цикла и рациональные цели бизнеса.

Следовательно, динамическая платежеспособность – это важнейший качественный показатель деятельности предприятия, который определяет способность осуществлять платежи, рассчитываться с обязательствами своевременно и в необходимом количестве имеющимися у него денежными средствами или такими, которые бесперебойно пополняются за счет его деятельности.

Поскольку для обеспечения платежеспособности предприятия необходимо специально формировать платежные средства для погашения как текущих, так и всех обязательств, то с точки зрения эффективного антикризисного управления следует выделить два вида динамической платежеспособности – текущую и общую (рис. 1).

Рис. 1. Схема формирования показателей динамической платежеспособности.

Динамическая платежеспособность как один из факторов выживания и развития предприятия подлежит обязательному контролю со стороны руководства предприятия.

Определение целей и задач антикризисного управления на всех этапах жизненного цикла предприятия, а также существенные недостатки методов оценки платежеспособности позволяет констатировать необходимость усовершенствования существующей и создание новой системы показателей для оценки платежеспособности промышленного предприятия на основе вышеизложенных принципов.

Литература

1. Райзберг Б.А., Фатхудинов Р.А. Управление экономикой. Учебник. – М.: ЗАО «Бизнес-школа Интел-Синтез», 1999. – 784 с.

2. Черненко А.Ф. Внутрифирменное планирование платежеспособности предприятия на основе вариативной модели // Проблемы современной экономики. – 2007. - № 4 (24). [Электронный ресурс]. – Режим доступа: http://www.m-economy.ru/art.php?nArtId=1648.

3. Іванюта С.М. Антикризове управління. Навчальний посібник. – К.: Центр учбової літератури, 2007. – 288 с.

4. Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства / Наказ № 14 від 19 січня 2006 року Міністерства економіки України (діючий у редакції наказу Міністерства економіки України від 26.10.2010 р. № 1361). [Электронный ресурс]. – Режим доступа: http://www.zakon/rada/go/ua/.

Поступила в редакцию 23.10.2013 г.